Para Piyasası Kurulu (PPK), başta bankalar arası parasal faaliyetler olmak üzere pek çok işlemi denetleyen ve düzenleyen kuruldur.

İçindekiler

Bir ülkede ekonomi yönetiminden sorumlu olan kuruluşlar; istihdam, enflasyon, gelir dağılımı ve kalkınma gibi konularda büyüme hedeflerine ulaşmak adına birtakım politikalar uygular. Bu uygulamalar, iktisat politikası olarak da adlandırılır. İktisat politikaları, para ve maliye politikası olmak üzere iki sınıfa ayrılır.

Para politikası; kamu giderleri, vergilendirme ve bütçe yönetimi gibi alanları kapsar. Para ve kur politikalarına dair kararların alındığı Para Piyasası Kurulu (PPK), başta bankalar arası parasal faaliyetler olmak üzere pek çok işlemi denetleyen ve düzenleyen bir müessesedir. Kurul, günümüzde birden fazla kanuna uymakla yükümlü olan bankaların ve finansal kurumların sektörel faaliyetlerini de denetleyebilir.

Para piyasasının bir diğer adı para politikasıdır. PPK ise para piyasası ile ilgili tüm kararların alındığı yetkili organdır. Para politikası diğer bir tanımıyla, bankaların birbirleri arasında yaptıkları alışverişleri de ifade eder.

Bankalar bireysel ve kurumsal olarak çeşitli işlemler gerçekleştirebiliyor. Aynı şekilde tüm bu işlemleri kendi aralarında diğer bankalarla yapabilmeleri de mümkün. Örneğin; bir bankada fon fazlası olduğunu farz edelim. Banka, fon fazlası üzerinden tespit edilen gecelik faiz ile söz konusu kaynağı merkez bankasına aktarabilir. Bu sayede fon gereksinimi olan banka da yine aynı faiz oranlarıyla kaynak ihtiyacını merkez bankası üzerinden karşılamış olur.

Para Piyasası Kurulunun oluşması için gereken atama işlemleri belli aşamalarla gerçekleşir. Hazine ve Maliye Bakan Yardımcısının veya Bakanın belirlemiş olduğu bir birim amiri, toplantılara herhangi bir oy hakkı olmaksızın katılma imkânına sahiptir. Ayrıca görevi biten başkanların, başkan yardımcılarının ve banka meclis üyelerinin görev süresi dolunca PPK üyeliği de son bulur.

PPK, toplamda 7 üyeden oluşur. Kurul; Merkez Bankası Başkanı ve başkan yardımcıları ile Banka Meclisi üyeleri arasında seçilen bir kişinin katılımıyla toplanır. Ayrıca kurul başkanının önerdiği bir kişi, Cumhurbaşkanı onayıyla kurula atanabilir. Bu üyenin kurul toplantılarında oy hakkı bulunmaz.

PPK toplantılarının gündemi başkanlıklarca düzenlenir. Eğer üyeler kapsam dışında kalan bir başlık hakkında görüşmeyi talep ederse ilgili konu başkanın da onayıyla gündeme alınır, gerekli görüşmeler sağlanır. Bir diğer seçenek ise gündem dışındaki konunun bir sonraki toplantıda görüşülmesine dair karar alınmasıdır.

Para Piyasası Kurulu, en az 3 üyeden 2’sinin katılımıyla toplanabilir. Kurul kararları, ancak üye çoğunluğuyla alınabilir. Oyların eşit olması hâlinde başkanın katıldığı tarafın sunduğu teklif kabul edilir.

Merkez bankalarının para piyasası kapsamında uygulamak istediği ilkeler ve stratejiler, PPK tarafından düzenlenir. Yani Merkez Bankasının piyasaları, bu kurul tarafından belirleniyor. Bunun yanı sıra paranın iç-dış değerinin korunması için gerekli önlemler de kurul tarafından alınır.

Merkez Bankası temel politikaları ve faiz oranları gibi kararlar PPK toplantılarında belirlenir. Para Piyasası Kurulu faizle ilgili karar alırken tüm verileri geniş bir perspektifle ele alır. Karar vermeden önce bankanın ilgili birimleri; enflasyon, ekonomik faaliyetler, kamu maliyetleri ve ulusal gelişmeler ile ilgili detaylı bilgileri kurula iletir. Kurul, bir sonraki aşamada gerekli ön hazırlıkları tamamlayarak toplanma kararı alır.

PPK, Türkiye Cumhuriyeti Merkez Bankası (TCMB) tarafından belirlenerek önceden yayınlanan Para Politikası Kurulu Toplantıları ve Rapor Takvimi doğrultusunda toplanır. Peki Para Piyasası Kurulu 2024 yılında hangi tarihlerde toplanacak? Güncel toplantı tarihlerini aşağıdaki tablodan inceleyebilirsiniz.

Para Politikası Kurulu Toplantıları ve Rapor Takvimi

| Toplantı Kararı | Toplantı Özeti | Enflasyon Raporu | İstikrar Raporu |

|---|---|---|---|

| 25 Ocak 2024 | 1 Şubat 2024 | 8 Şubat 2024 | |

| 22 Şubat 2024 | 29 Şubat 2024 | ||

| 21 Mart 2024 | 28 Mart 2024 | ||

| 25 Nisan 2024 | 3 Mayıs 2024 | 9 Mayıs 2024 | |

| 23 Mayıs 2024 | 30 Mayıs 2024 | 31 Mayıs 2024 | |

| 27 Haziran 2024 | 3 Temmuz 2024 | ||

| 25 Temmuz 2024 | 1 Ağustos 2024 | 8 Ağustos 2024 | |

| 22 Ağustos 2024 | 29 Ağustos 2024 | ||

| 19 Eylül 2024 | 26 Eylül 2024 | ||

| 17 Ekim 2024 | 24 Ekim 2024 | 31 Ekim 2024 | |

| 21 Kasım 2024 | 28 Kasım 2024 | 29 Kasım 2024 | |

| 26 Aralık 2024 | 3 Ocak 2025 |

Para Politikası Kurulunun düzenlediği toplantı sayısı her yıl farklı olabilir. En az 8 toplantı düzenlenmesi zorunlu kılınmıştır. PPK kararları, toplantılardan kısa süre sonra gerekçesi ile Merkez Bankasının web sitesinde yayınlanır. Toplantıya dair ayrıntılı değerlendirmeleri içeren özetlere ise toplantı tarihini takip eden 5 iş günü içerisinde kurulun internet sitesi üzerinden ulaşılabilir.

PPK kararları ve açıklamaları, para politikasının temel iletişim araçları olarak kabul edilebilir. Örneğin kurul faiz kararı alırken Merkez Bankası Kanunu kapsamında belirtildiği üzere fiyat istikrarını sağlamayı temel alır. PPK, böylesine kritik kararlara imza atarken geniş bir veri skalasını dikkate alır, orta vadeli bir bakış açısıyla gelecek dönemin enflasyon tablosuna odaklanır. PPK’nın başlıca görevleri şunlardır:

Hükûmetle ortak çalışmalar yaparak enflasyon hedefini tespit etmek gibi önemli görevleri olan PPK; ekonomi, işletme, finans ve bankacılık gibi alanlarda akademik unvana sahip olan üyelerden oluşur. Üyelerin ayrıca görev alanında en az 10 yıl boyunca çalışmış ve yeterli tecrübeye kazanmış kişiler olması da elzemdir.

Bankalararası Para Piyasası; diğer bir adıyla da interbank, bankaların aralarında yürüttüğü para alışverişleri ile ticaretleri kapsar. Yapılan bu işlemler uzun vadeli olarak yürütüleceği gibi tek bir gecelik de olabilir. Interbank, özetle bankalar arasında kısa vadeli fonların alınıp satıldığı piyasa olarak tanımlanabilir.

Tek bir geceyi kapsayan işlemler, genellikle bankaların kendi aralarında yapacağı para faizi işlemleri olur. Daha net bir ifadeyle bir bankanın diğer bankaya verdiği para bir gece içerisinde faize çevrilir. Tüm bu işlemler, interbank üzerinden yapılabiliyor.

Para piyasasında mevcut olan faiz oranlarının düşük olması, nakit miktarının fazla olduğu anlamına gelir. Bankalar, nakde ihtiyaç duydukları takdirde diğer bankalardan borç alabilir. PPK, tüm bu işlemlerin düzenli ve eksiksiz şekilde gerçekleştirilebilmesini sağlamakla yükümlü kuruldur.

Merkezî ya da kurumsal bankaların tümü, parasal işlemlerini faiz oranlarının ve döviz piyasalarının durumuna göre sürdürür. Faiz oranlarının düşük olması hâlinde döviz piyasalarında birtakım hareketlilikler başlar. Kısaca faiz oranlarının çok düşük ya da çok yüksek olması hâlinde piyasanın ve faiz oranlarının dengelenmesi kritik önem taşır.

Türkiye’de para piyasasına yön veren kurum Merkez Bankasıdır. Faiz oranları düştüğünde TCMB devreye girer. Bu tür durumlarda elde olan dövizlerin bozdurulması veya faiz artırımına gitme gibi seçenekler değerlendirilir. Böylece piyasadaki faiz oranları dengelenmiş olur.

TCMB, Türkiye’de mevcut olan tüm iktisadi faaliyetlerden sorumludur. Bu durumun ülkedeki ekonomik gücün söz konusu kuruma bağlı olması ile alakalı olduğu söylenebilir. Uluslararası para politikaları kapsamında interbank piyasasında birden fazla işlem yapılabilir. En yaygın olan ise tek gecelik (overnight) işlemlerdir.

Likidite oranları düşen piyasalara para aktarımı yapılarak hareketliliğin sağlanması hedeflenir. Merkez bankası, değerli emtiaları alır ve tekrardan satar. Bu sayede piyasanın hareketlenmesi ve güçlenmesi sağlanmış olur.

Bu tür işlemler, piyasadaki nakit para sorununu ortadan kaldırma işlevi görür. Bu sayede nakit akışı açısından eksiklik yaşayan bankaların da sorunu çözülmüş olur. Genel olarak bakıldığında ise nakit para ihtiyacı duyan vatandaşlar da maaş ve ödeme zamanı ile özel durumlarda bu süreçten yararlanabilir.

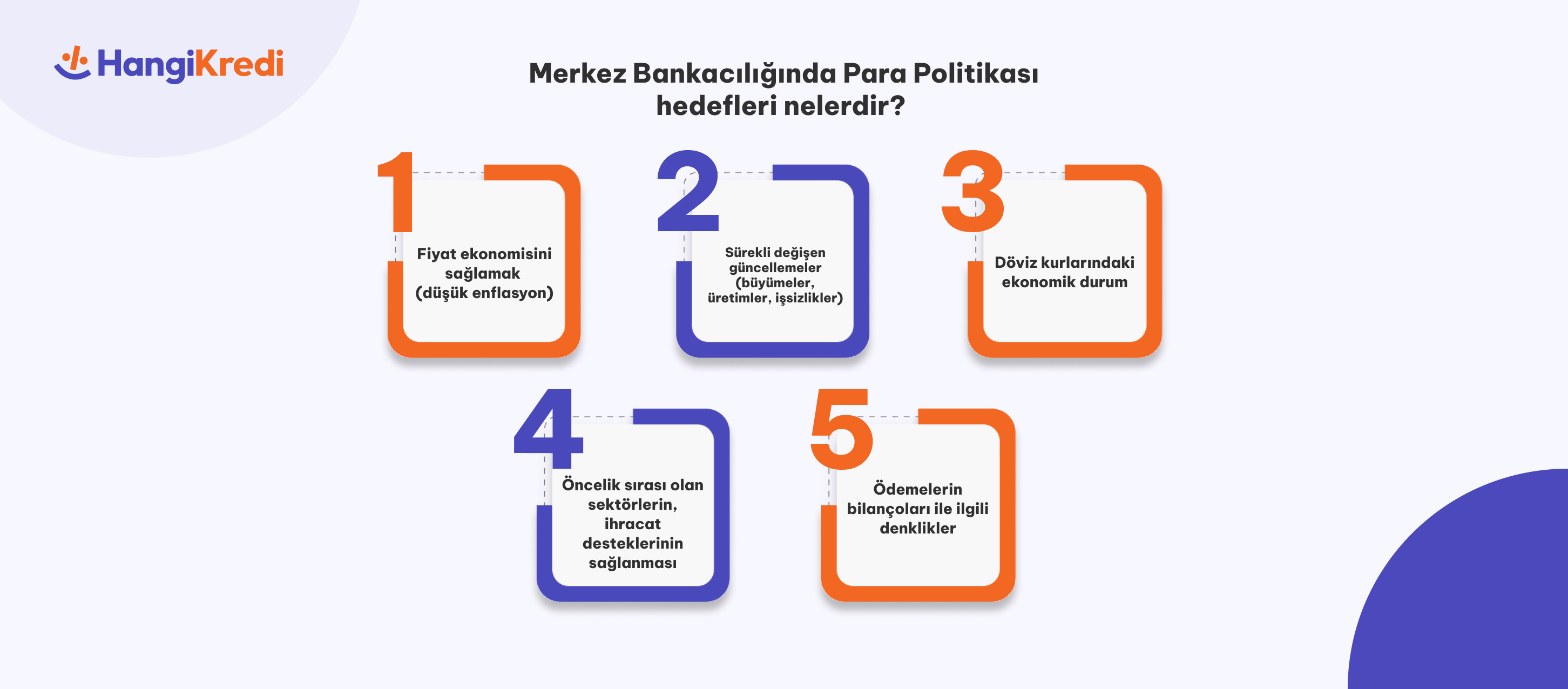

Fiyat istikrarını sağlamak, merkez bankalarının temel amacıdır. Kurumun daha başka görevleri ve sorumlulukları da mevcuttur. TCMB’nin temel yükümlülükleri ve para politikası hedefleri şu şekilde sıralanabilir:

Türkiye’de ve dünyada mevcut olan merkez bankaları, ülkelerin fiyat ekonomisine olumlu biçimde yansıyacak bir istikrar sağlamayı amaçlar. Bu hedef doğrultusunda yalnızca PPK tarafından düzenlenen çalışmalar yeterli olmayabilir. Fiyat istikrarı önceliğiyle çalışmalar düzenleyen Merkez Bankası, büyüme hedeflerine ulaşma bakımından oldukça gereklidir.

Merkez bankaları, fiyat istikrarı ile ilgili kararlar alacağı zaman ekonomik tabloların ülke genelinde nasıl olduğuna bakar ve genel duruma göre hareket eder. Tabii geleceğe yönelik ekonomik hedefler de buna göre belirlenir. Dolayısıyla merkez bankası kararları ülke ekonomisi ve piyasalar için son derece önemlidir.

PPK’nın toplanması için olduğu gibi oluşumunda da bazı aşamalar söz konusudur. Para piyasası politikaları, 3 aşamadan geçerek oluşturulur. Bu süreç, şu şekilde tanımlanabilir:

Türkiye’de çalışma ve işlem hacimlerine göre farklılık gösteren para piyasaları mevcuttur. Bunların başında Bankalararası ve Merkez Bankası Para Piyasaları gelir. Bunlara ek olarak üyelerin fon ihtiyaçlarını karşılayan ve taleplerini organize eden Takasbank Para Piyasası (TPP) de sayılabilir.

Merkez bankaları, başta para piyasası olmak üzere tüm piyasalar için çalışma saatlerini belirler. Piyasaların ekonomik istikrarına bakılırken bu zaman dilimleri dikkate alınmalıdır. Belirlenen saatler, yapılacak bankacılık işlemlerine göre değişiklik gösterebilir.

| Saat | İşlemler |

|---|---|

| 10.00 | Borç alma ve verme oranlarının, geç likidite penceresi oranlarının ve TL ihalelerinin ilanı |

| 10.00 - 11.00 | Normal repo/ters repo ve TL depo ihaleleri |

| 10.00 - 14.00 | İMKB repo piyasa işlemleri |

| 11.00 - 15.00 | Gün içi repo işlemleri |

| 10.00 - 16.00 | Gün içi bankalararası para piyasası işlemleri |

| 15.00 | Döviz ihaleleri |

TCMB ödeme sistemleri, resmî tatiller dışında hafta içi her gün açıktır. Sistem, 08.30 - 17.30 saatleri arasında çalışır. Yarım iş günlerinde ise sistemler saat 13.00’e kadar aktiftir.

Yorum Yazın

Konuyla ilgili sormak ya da eklemek istedikleriniz için yorum bırakabilirsiniz.