Maliyetlerle kazançlar arasındaki pozitif ayrıma kâr; negatif farka ise zarar adı verilir.

İçindekiler

İşletmeler, ticari faaliyetlerden kâr elde edebilir ya da zarara uğrayabilir. Başta 6102 sayılı Türk Ticaret Kanunu olmak üzere farklı yasal düzenlemeler, bu faaliyet sonuçlarının paydaşlara bölüştürülmesini zorunlu kılar. Buna bağlı olarak şirketler, belirli aralıklarla kâr zarar dağıtımı gerçekleştirilir. Örneğin hissedarlara dönemlik temettü ya da kâr payı verebilir. Böylece firmanın kârlarının ya da zararlarının, hissedarlar ve ortaklar arasında nasıl paylaştırılacağı belirlenir.

Kâr payı dağıtımı, şirketin ortakların ve hissedarların beklentilerini karşılamasını sağlar. Firmalar, belirli aralıklarla kâr payı dağıtarak hisse senetlerinin değerini koruyabilir ya da artırabilir. Bu paylaşımı önemli kılan diğer noktalar ise şunlardır:

Şirketin büyüme stratejileri: Kârın nasıl dağıtılacağı, şirketin büyüme stratejilerini etkiler. Örneğin kârın bir kısmının yatırımlara yönlendirilmesi, yeni projelerin finanse edilmesini veya şirketin rekabetçi pozisyonunu güçlendirmesini sağlar.

Vergi yükümlülükleri: Kâr dağıtımı, şirketin vergi yükümlülüklerini de etkiler. Mesela kârın bir kısmının temettü olarak dağıtılması, firmanın Kurumlar Vergisi ödemelerini azaltabilir.

Rekabet gücü: Şirket, rekabetçi bir pazarda faaliyet gösteriyorsa kârını doğru şekilde kullanarak yeni ürünler geliştirebilir, araştırma ve geliştirme faaliyetlerini finanse edebilir ya da maliyetlerini düşürebilir.

Haksız veya özensiz bir kâr dağıtımı, hissedarlar arasında güvensizliğe ve kamuoyunda negatif bir algıya yol açabilir. Adil bir kâr dağıtımı politikası ise şirketin değerlerini ve itibarını korur. Bu sayede işletmenin piyasa başarısının güçlü ve sürdürülebilir olması mümkün hâle gelir.

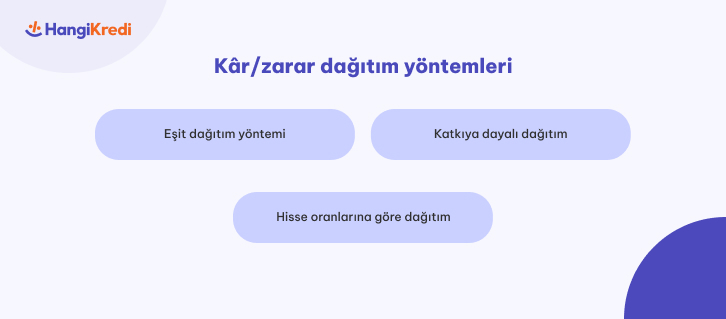

Kâr zarar dağıtımı modelleri, kendi içinde türlere ayrılır. Bu kapsamda eşit, katkıya dayalı ve hisse oranlarına göre dağıtım olmak üzere üç temel yöntem bulunur. Paylaştırma yöntemi, şirketin türüne ve iç politikalarına göre değişebilir. Örneğin kolektif şirketlerde kâr zarar dağıtımında daha çok eşit bölüşüm tercih edilir. Böylelikle ticari amaçlarla kişisel sermayesini bir araya getiren paydaşlar, şirketin kârlarından ya da zararlarından aynı oranda etkilenir. Takip eden başlıklarda bu yöntemlere ilişkin ayrıntıları görebilirsiniz.

Eşit dağıtım yönteminde şirketin kârı ya da zararı, hissedarlar ve ortaklar arasında aynı oranda paylaştırılır. Yani bu dağıtım şeklinde herkes, ne kadar hisseye veya sermayeye sahip olduklarına bakılmaksızın eşit tutarda kâr payı alır. Adil bölüşüm sağlayan bu yöntem, daha çok küçük ölçekli ve hissedar sayısı görece az olan firmalarda tercih edilir.

Katkıya dayalı yöntemde kâr veya zararlar, her paydaşa işletmenin kazançlarına olan etkisi oranında dağıtılır. Kısaca faydası daha fazla olan hissedarlar ya da ortaklar, kârdan daha büyük paylar alır. Katkılar; finansal yatırım, emek, bilgi veya diğer kaynaklarla ölçülür. Bu yöntem, işletmeye daha çok yararı olan hissedarları veya ortakları adil yollarla ödüllendirmeyi sağlar.

Oransal dağıtımda kâr ve zarar, her hissedarın ya da ortağın şirkette sahip olduğu paya göre bölüştürülür. Yani bu yöntemde yatırımcının toplam payları, şirketin hisse sayısıyla karşılaştırılır. Ardından hissedar, kâr veya zarardan bu oranda etkilenir. Bu yöntemi tercih eden firmalar, ayrılan yedek akçe tutarı gibi verileri içeren kâr dağıtım tablosunda söz konusu oranlara da yer verir.

Kâr dağıtım muhasebe kaydı, şirket türlerine göre değişiklik gösterir. Sermaye ve şahıs şirketlerinde kâr zarar dağıtımında farklı yasal düzenlemeler esas alınır. Kâr dağıtımı, şahıs şirketi niteliğinde faaliyet gösterenler için mecburi değildir. Fakat bu kapsamdaki kolektif ve komandit firmalarında ortaklık yapısına bakılır. Örneğin tüzel kişilerin yer aldığı adi ortaklıklarda kârların bir bölümü, paydaşlara aktarılmalıdır.

Türk Ticaret Kanunu’nun 519. maddesine göre sermaye şirketlerinde kâr zarar dağıtımı zorunludur. Bu maddeye göre anonim ve limitet şirketlerde yıllık kârın %5’i yedek akçe ve pay sahipleri için ayrılır. Geriye kalan tutarın maksimum onda biri ise intifa senedi* olarak ortaklara dağıtılır. Aşağıda anonim şirketlerde kâr zarar dağıtımı ve muhasebe kayıtlarına ilişkin bir örnek görebilirsiniz.

| Muhasebe Hesapları | Borç | Alacak |

|---|---|---|

|

31.12.2022 691-Dönem Kârı Vergileri ve Diğer Yasal Yükümlülükler 370-Dönem Kârı Vergileri ve Diğer Yasal Yükümlülükler -Kurumlar Vergisi |

30.000 TL |

30.000 TL |

|

31.12.2022 690-Dönem Kârı veya Zararı 691-Dönem Kârı Vergileri ve Diğer Yasal Yükümlülükler 692-Dönem Net Kârı veya Zararı |

150.000 TL |

30.000 TL 120.000 TL |

|

31.12.2022 692-Dönem Net Kârı veya Zararı 590-Dönem Net Kârı |

120.000 TL |

120.000 TL |

|

01.01.2023 590-Dönem Net Kârı 570-Geçmiş Yıllar Kârları |

120.000 TL |

120.000 TL |

Limitet şirketlerde kâr zarar dağıtımı ve muhasebe kayıtları da aynı şekilde gerçekleştirilir. Fakat şahıs firmaları arasındaki adi komandit şirketlerde farklı hesaplar kullanılır. Komandit şirketlerde kâr zarar dağıtımı ve muhasebe kayıtları aşağıdaki gibidir.

| Muhasebe Hesapları | Borç | Alacak |

|---|---|---|

|

590-Dönem Net Kârı 570-Geçmiş Yıllar Kârları |

10.000 TL |

10.000 TL |

|

570-Geçmiş Yıllar Kârları 331-Ortaklara Borçlar |

10.000 TL |

10.000 TL |

|

331-Ortaklara Borçlar 102-Bankalar |

10.000 TL |

10.000 TL |

Son aşamada ortaklara borçlar, 102 kodlu hesaptan ödenir. Bu hesap, işletmenin banka mevduatlarında yer alan varlıklarını gösterir. Böylelikle şirketin kâr dağıtımı işlemi sona erer.

Notlar:

*kıymetli evrak niteliğindeki senet

Blockchain Teknolojisinin Temel İlkeleri

Yurt Dışı Harcamaları Taksitlendirilir mi?

Yatırım İçin Gayrimenkul Doğru Seçenek mi?

Yorum Yazın

Konuyla ilgili sormak ya da eklemek istedikleriniz için yorum bırakabilirsiniz.