Finansal piyasalar, işlemlerin niteliğine göre farklı isimler alır; bu kapsamda birincil, ikincil, spot, türev, para ve sermaye olmak üzere çeşitli piyasa türleri bulunur.

İçindekiler

Birincil piyasa, yatırım araçlarının ilk defa alıcılarla buluştuğu yerdir. Bu işleme örnek olarak şirketlerin paylarını yatırımcılara açtığı halka arz süreci gösterilebilir. Daha önce ihraç edilen yatırım araçları, tekrar satılmak üzere ikincil piyasaya geçer. Böylelikle yatırımcılar arasındaki alım ve satım sirkülasyonu devam eder.

İkincil piyasanın tanımını yaptıktan sonra sıra, özelliklerinden bahsetmeye gelir. İkincil piyasa; hisse senetleri, tahviller, hazine bonoları gibi farklı türde menkul kıymetleri içerebilir. Borsaya olan ilgiyi artırarak birincil işlemler için de talep yaratır. Bu piyasa türünün diğer özellikleri ise şunlardır:

Ayrıca bu piyasalar, yatırımcı çeşitliliği de sunar. Küçük, orta ve büyük ölçekli yatırımcılar tarafından tercih edilir. Finansal kuruluşlar, bireysel ve kurumsal yatırımcılar, sermayesini bu bu piyasalarda işlem gören menkul kıymetlerde değerlendirebilir.

İkincil piyasa; yatırımcılara, şirketlere ve ekonominin geneline likidite* sağlar. Üstelik bu piyasadaki yatırımcı sayısı arttıkça likidite performansı da yükselir. Bu durumun temelinde yatırımcıların genellikle kısa vadeli stratejiler izlemesi yer alır. Yatırımcılar, elindeki menkul kıymetleri hızlıca nakde çevirebilir ve portföyünü yönlendirebilir. Şirketler ise piyasadaki hisselerine dair algıyı takip ederek stratejilerine yön verir. Böylelikle yatırım talebi artabilir, piyasa canlanabilir ve ekonomik veriler olumlu etkilenebilir.

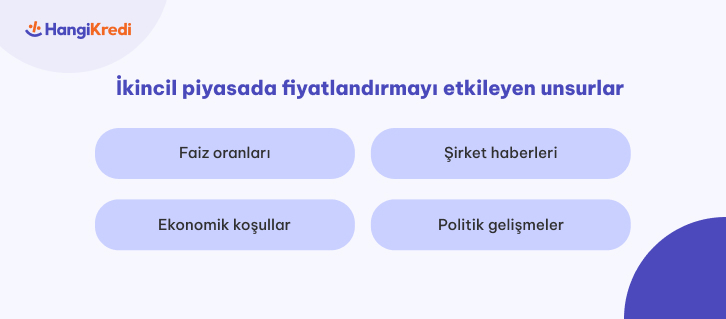

Arz ve talep dengesi, ikincil piyasada fiyatlandırmayı etkileyen temel faktördür. Genel anlamda talebi yüksek, arzı düşük olan menkul kıymetin fiyatı artar. Bu fiyatları belirleyen diğer unsurlar aşağıdaki gibidir.

| Faiz oranları | Faiz oranları, özellikle tahvil ve bono gibi sabit getirili menkul kıymetlerin fiyatlarını etkiler. Örneğin faiz oranlarının artması, yatırımcıları banka mevduatlarına yönlendirebilir ve tahvillerin değerini düşürebilir. |

|---|---|

| Şirket haberleri | Şirketin açıkladığı finansal sonuçlar, büyüme beklentileri, ve yatırım projeleri, ilgili hisse senedinin fiyatını etkileyebilir. |

| Ekonomik koşullar | Genel ekonomik koşullar, piyasa fiyatlarını etkiler. Ekonomik verilerin olumlu seyrettiği dönemlerde hisse senedi fiyatları genellikle artar. Durgunluk veya kriz zamanlarında ise fiyatlar düşebilir. |

| Politik gelişmeler | Jeopolitik olaylar, hükümet politikaları ve siyasi istikrarsızlık gibi faktörler, piyasa fiyatlarını etkileyen unsurlar arasındadır. Zira belirsizlik, yatırımcıların piyasaya olan güvenini azaltabilir. |

Yatırımcıların duygusal tepkileri ve piyasa psikolojisi de fiyatları etkiler. Piyasadaki genel eğilim, fiyatlarda toplu düşüşlere ve yükselişlere sebebiyet verir. Buna bağlı olarak varlıkların performansı ve tercih edilme oranları da değişir.

İkincil piyasaların vade ve fiyat belirleme gibi faaliyetleri bulunur. Bu piyasada varlıkların değeri, arz ve talep dengesine göre oluşur. Yatırımcılar, acil nakit ihtiyacı doğduğunda ya da başka bir varlığa yönelmek istediğinde bu fiyatlardan işlem yapar. Ayrıca söz konusu piyasada menkul kıymetler, vadesine göre işlem görür. İkincil piyasalar, vadeli ve spot olmak üzere ikiye ayrılır. Spot piyasalar, anlık alım satım işlemlerini içerir. Vadeli piyasalarda ise önceden alım satımı yapılan menkul kıymetler, belirlenen ileri bir tarihte el değiştirir.

Borsa, yatırımcıların ikincil piyasada menkul kıymet satın alabileceği temel ikincil piyasadır. Bu piyasalara BİST (Borsa İstanbul), NYSE (New York Borsası) ve NASDAQ örnek olarak verilebilir. Varlıkların işlem gördüğü borsalarda yatırımcılar, aracı kurumlar üzerinden alım satar yapar. Söz konusu kurumlar aracılığıyla iletilen emirler, borsanın aktif olduğu saatlerde işleme dönüşür. Böylelikle ikincil piyasa yatırımı gerçekleşir.

Birincil piyasada doğrudan halka arz edilen şirketin kendisinden hisse alınır. İkincil piyasada ise bu pay, başka bir yatırımcı tarafından satılır. İkincil ve birincil piyasa farkını, bir örnek üzerinden daha iyi anlayabilirsiniz. Örneğin A şirketinin hisselerini halka açtığını varsayalım. A hissesini aldığınızda birincil piyasada işlem yaparsınız. Farklı bir yatırımcı, bu payı sizden sadece ikincil piyasada alabilir.

Birincil ve ikincil piyasa işlemleri, genel olarak borsada gerçekleştirilir. Hisse senetleri, ikincil piyasalarda alım satımı yapılan temel varlıktır. Ayrıca ihraç edilen devlet iç borçlanma senetlerinin daha sonra Borsa İstanbul’a satılması da bu türden işlemlere örnek gösterilebilir. Yatırımcılar, özel sermaye fonlarının alım satım işlemlerini ikincil piyasada gerçekleştirir. Bu fonlar sayesinde halka arz olmayan şirketlerden temsili, dönüştürülebilir ve öz sermaye bağlantılı paylar için değiştirilebilir menkul kıymetler edinebilir.

Birincil piyasa işlemi örnekler arasında ise şirket paylarının halka açılması, yeni tahvil ihracı ve hazine bonoları sayılabilir. Yani devlet iç borçlanma senetlerinin ilk ihracı, birincil piyasada yapılır. Vadesi bir yıldan fazla olanlara hazine bonosu; kısalara ise devlet tahvili adı verilir.

Notlar:

*nakde kolay çevrilebilen varlıklar

Blockchain Teknolojisinin Temel İlkeleri

Yurt Dışı Harcamaları Taksitlendirilir mi?

Yatırım İçin Gayrimenkul Doğru Seçenek mi?

Yorum Yazın

Konuyla ilgili sormak ya da eklemek istedikleriniz için yorum bırakabilirsiniz.