Kredi ve kredi kartı ürünleri, pek çok açıdan avantajlı olsa da bazı riskleri de beraberinde getirir.

İçindekiler

Mali istikrarın temellerinden olan borç yönetimi, harcamaların ve ödemelerin kontrolünü içerir. Acil ihtiyaçlar, düzenli ödemeler ve öngörülmeyen masraflar için yapılan giderlerin belirli bir plana yayılmasını sağlar. Özetle borç yönetimi, bütçenizi zorlayacak ve sizi daha fazla harcama yapmaya itecek sorunları önler. Dolayısıyla hâlihazırda borcu olanlar, kredi ürünlerine başvurmak ya da finansal sağlığını korumak isteyenler için son derece önemlidir.

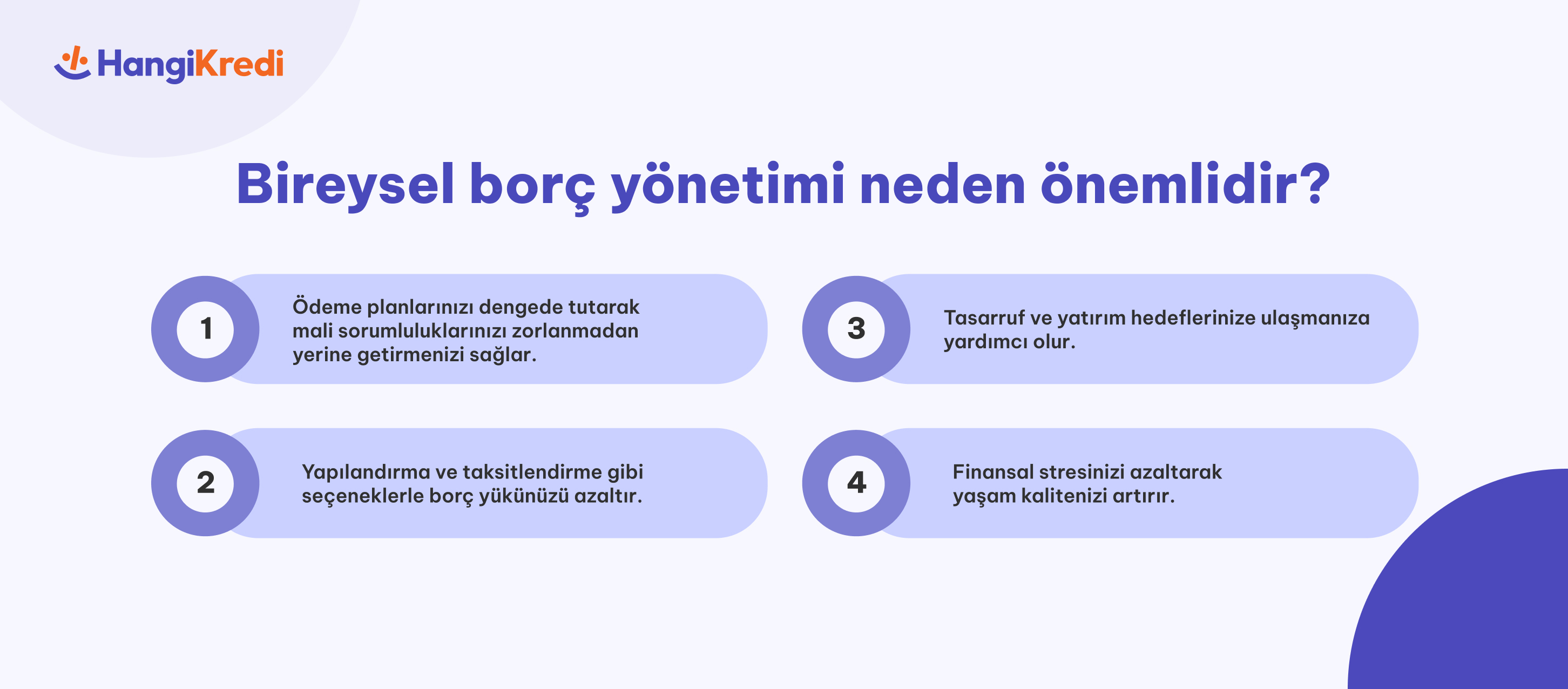

Küçük ya da büyük çaplı tüm borçlar, bireylerin ve kurumların bütçesini etkiler. Bu nedenle henüz borçlarınızdan dolayı finansal sıkıntıya düşmeden önce bazı tedbirleri almalısınız. Böylece hem geleceğinizi güvenceye alabilir hem de borcun yasal takibe düşmesi gibi süreçlerden korunabilirsiniz. Bireysel borç yönetimini önemli kılan noktalar şunlardır:

Borç yönetimiyle kredi notunuzu da koruyabilirsiniz. Mali performansınızı gösteren kredi notu, geçmiş ödeme alışkanlıklarınıza göre artar ya da azalır. Borcunuzu ödemediğinizde kredi skorunuz düşer. Hatta hakkınızda yasal takip başlatılabilir ve kara listeye girebilirsiniz. Buna bağlı olarak 5 yıl boyunca kredi ya da kredi kartı alamazsınız. Borç yönetimiyle söz konusu süreçleri önleyebilirsiniz.

Etkili borç yönetimi için izlemeniz gereken bazı adımlar bulunur. İlk olarak mevcut borçlarınızı değerlendirmelisiniz. Borçlarınızı listeleyerek hangi ödemenin öncelikli olduğunu ve bütçenizi daha çok etkilediğini belirleyebilirsiniz. Ardından sıra, yapılandırma ve tasarruf yöntemlerine gelir. Böylece borçlarınızı zamanında ödeyebilir, finansal istikrar sağlayabilir ve birikim yaparak geleceğinizi güvenceye alabilirsiniz.

Borç ödeme planını oluştururken takip edeceğiniz belli başlı adımlar vardır. Borçların aksamadan tamamlanmasını sağlayan bu plan sayesinde bütçeniz rahatlar. Aşağıda borç planlaması adımlarını görebilirsiniz.

| Borçları tespit etme | Borçları önceliklendirme | Gelir ve gider değerlendirmesi |

|---|---|---|

| Borçlarınızı; toplam tutarlar, asgari ödeme miktarı, faizler ve vadeler itibarıyla tablo hâline getirebilirsiniz. Ödemelerinizi bir arada görmek, borç yönetimi strateji oluşturmanızı kolaylaştırır. | Bazı borçların vade bitimi yakın, ödeme tutarı daha fazla olabilir. Planlamada bu borçlara öncelik vererek ödemelerinizi zamanında yapabilirsiniz. | Aylık gelir ve giderlerinizi gözden geçirerek borcunuzu ödemek için yeterli bütçenizin olup olmadığını tespit edebilirsiniz. Aylık bütçenizin bir kısmını, zorunlu harcamalara ayırmalısınız. Mutfak, yol, barınma ve eğitim giderlerini hesaplayarak gelirinizden düşebilirsiniz. |

Borçları belirlemek ve önceliklendirmek, mali sorumluluklarınızı ortaya çıkarır. Gelir ve giderin değerlendirmesi ise bütçenize dair perspektif sunar. Bu sayede mevcut kaynakları ve ödemeleri detaylıca görebilir, etkili bir borç kapatma planı oluşturabilirsiniz.

Finansman desteği sağlayan kredi kartları, bilinçsiz kullanıldığında borç yüküne neden olabilir. Özellikle hâlihazırdaki borcu kapatmak için yeni kredi kartı almak gibi kararlarla aylık ödemeler bir hayli artar. Kredi kartı borcunuz ödeme güçlüklerine yol açtığında yapılandırma seçeneğine yönelebilirsiniz. Borç yapılandırmayla mali sorumluluklar, daha esnek bir ödeme planıyla yerine getirilir.

Geciken ödemelerin yasal takibini önleyen kredi kartı yapılandırma yönteminde mevcut borçlar tekrar taksitlendirilir. Bu aşamada borca, yeni faiz oranları ve vade süreleri uygulanır. Genellikle önceki ödeme planına kıyasla hem faiz oranı hem vade daha fazla olur. Kredi kartı yapılandırmadan en fazla 5 defa yararlanabilirsiniz. Ayrıca bu işleme rağmen borcunuzu 90 gün boyunca ödemezseniz yasal takip başlatılır.

Bankaların sunduğu bir diğer ödeme kolaylığı için kredi yapılandırma içeriğimize göz atın!

Gelir gider dengesini kurmak ve kaynakları doğru kullanmak için tasarrufa önem vermelisiniz. Para biriktirme anlamına gelen tasarruf, ev ekonomisinden yatırıma kadar pek çok süreci etkiler. İhtiyaçlarınıza odaklanarak gereksiz harcamalardan kaçınmanızı sağlar. Borç yönetiminin temellerinden olan tasarruf için alabileceğiniz önlemler şöyle:

Tasarrufla kişisel borç yönetiminde kredi ve kredi kartı kullanımına da değinelim. Zira aylık borcun önemli bir bölümü, bankalara ödenen taksitlerdir. Bu noktada kredi kartıyla alışverişleri sınırlamak son derece önemli. Ayrıca ihtiyaçlarınız için kredi çekerken faiz oranlarına ve vadelere dikkat ederek bütçenize uygun bir ödeme planı oluşturabilirsiniz.

Borç yönetimiyle kendiniz ve yakınlarınız için her açıdan aydınlık bir gelecek planlayabilirsiniz. Borçlarınızı ödemekte güçlük çektiğinizde ileriye dönük planlar yapmanız zorlaşır. Çünkü mali sıkıntıları gidermek için daha fazla çalışmak, birikimleri harcamak ya da yeni borçlar altına girmek gerekir. Bu gibi sorunlarla karşılaşmamak için kişisel finans yönetiminize önem vermelisiniz.

Kişisel borç yönetimi, gelir ve gider dengenizi korumanıza yardımcı olur. Bir borç ödemesi planlamasına sadık kaldığınızda zamanla tasarruf edebilirsiniz. Tasarrufla biriken varlıklarınızı değerlendirmenin ise farklı yolları bulunur. Risk ve getiri beklentilerinize uygun yatırım araçlarından kâr edebilirsiniz. Birikimlerinizin değeri arttıkça gelecek planlamanız da netleşir. Böylece acil ihtiyaçlar, öngörülmeyen harcamalar ve düzenli ödemeler için daima hazır olabilirsiniz.

Finansal sağlık kazandıran borç ödeme yöntemleri, beraberinde pek çok avantaj getirir. Borç yönetimi sayesinde mali belirsizliklere karşı önlem alırsınız. Ödemeleriniz kontrol altında olacağı için finansal stresiniz de azalır. Buna bağlı olarak mali hedeflerinize daha emin adımlarla yürüyebilirsiniz. Örneğin ev sahibi olmak, emekliliğe yönelik birikim yapmak ya da kârlı yatırımlar için risk almak kolaylaşır.

Borç yönetiminin bir diğer avantajı ise mali performansınızın yükselmesidir. İhtiyaçlarınız için bankalara başvurduğunuzda ödeme alışkanlıklarınıza ve mevcut borçlarınıza bakılır. Eğer kredi geçmişiniz istikrarlıysa daha rahat finansman bulabilirsiniz. Hatta kredi skoru yüksek olanlara özel faiz oranları ve ödeme planlarından da yararlanabilirsiniz.

Pek çok açıdan avantajlı olan borç yönetiminin bazı dezavantajları da bulunur. Bunların başında borç kapatma yöntemlerinin getirdiği finansal yük yer alır. Yapılandırma imkânından faydalandığınızda borçlarınıza tekrar faiz ve vade uygulanır. Yeni faiz oranı eskiye kıyasla fazla olduğunda toplam geri ödeme tutarı artar. Daha çok faiz ödendiği için kredinin maliyeti yükselir.

Hatalı strateji izlemek, borç yönetiminin potansiyel riskleri arasındadır. Örneğin borcu borçla kapatmak ya da ödemelerin azaldığını düşünerek yeni mali sorumluluklar üstlenmek oldukça yanlıştır. Benzer şekilde borç yönetimi için zorunlu ihtiyaçları göz ardı etmek ve tamamen tasarrufa odaklanarak kişisel zevklerden vazgeçmek de doğru değil. Borç yönetiminde dengeli, tutarlı ve bilinçli ilerleyerek daha etkili sonuçlara ulaşabilirsiniz.

Yorum Yazın

Konuyla ilgili sormak ya da eklemek istedikleriniz için yorum bırakabilirsiniz.